Отображение в личном кабинете налогоплательщика информации о статусе декларации по налогу на доходы физических лиц позволяет определить текущий этап проверки отчета и наличие замечаний и вопросов у контролирующих органов. До завершения проверки возврат налога не будет проведен.

Где проверять статус 3-НДФЛ

Какие действия необходимо выполнить после подачи 3-НДФЛ для получения налогового вычета? Как можно убедиться, что все данные указаны правильно? Для этого следует проверить статус декларации в личном кабинете налогоплательщика на официальном веб-сайте ФНС. Одна из основных функций личного кабинета налогоплательщика — сообщать о ходе проведения камеральной проверки отчетности (согласно п. 9 пункта 6 Приказа ФНС от 22.08.2017 г. № ММВ-7-17/617@).

ВАЖНО!Трехмесячная камеральная проверка продолжается с момента подачи налоговой отчетности для 3-НДФЛ.

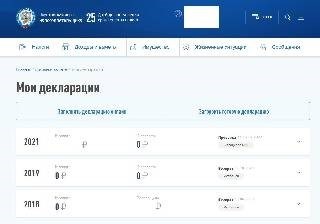

В случае необходимости, посетитель имеет возможность ознакомиться с информацией из отчетности за предыдущие периоды. Раздел, где можно найти предыдущие декларации в личном кабинете, находится в подразделе «Доходы и вычеты — Мои декларации».

Получите дополнительную информацию: советы по заполнению декларации по 3-НДФЛ.

Как проверять статус 3-НДФЛ на сайте ФНС, пошагово

Для того чтобы иметь возможность проверить декларацию по форме 3-НДФЛ на официальном сайте налоговой службы, необходимо обладать доступом к личному кабинету налогоплательщика.

- Получить доступ к личному кабинету на сайте ИФНС, получив индивидуальный и надежный логин и пароль, основываясь на месте проживания.

- Войти в аккаунт на портале Госуслуги с помощью проверенной учетной записи.

Заходим в категорию «Заработок и вычеты».

Для определения статуса отчета необходимо обратиться к разделу «Декларации» и найти соответствующую информацию рядом с поданным отчетом.

Для того чтобы получить более подробную информацию о прогрессе проверки, необходимо щелкнуть на строке, содержащей сведения об отчете, и перейти в раздел под названием «Мои декларации».

ВАЖНО!

Если у налогоплательщика нет доступа к электронному личному кабинету, то его следует узнать статус проведения камеральной проверки, обратившись по телефону в отдел камеральных проверок, который находится в инспекции по месту жительства. При обращении необходимо сообщить номер декларации и ИНН заявителя, а инспектор посоветует на каком этапе находятся проверочные мероприятия.

Виды и значение статусов

В процессе представления отчета ему присваивают разнообразные статусы в зависимости от текущей фазы.

В таблице представлены различные специальные идентификаторы, которые обозначают текущее состояние отчета.

| Статус | Описание |

|---|---|

| Черновик | Это текущий статус декларации, которая готовится к отправке в личном кабинете. Он указывает на то, что отчет уже сформирован, но еще не прошел полную проверку и редактирование. |

| Отправлена | Сообщение готово и передано в налоговую организацию, однако оно еще не получено инспекцией. |

| Обнаружена налоговым учреждением | Документация была представлена в ИФНС для предоставления, однако пока не доставлена на рассмотрение. |

| Отказ от приема | Подразумевается, что при составлении доклада были допущены значительные недочеты, которые препятствуют его принятию. Необходимо корректировать эти ошибки и повторно отправить доклад. |

| В процессе карантинно-профилактических мероприятий | На данный момент, отчетность была представлена и находится на этапе проверки. |

| Реализация национального проекта успешно завершена. | Изучение доказательств завершено |

| резолюции о возвращении для выполнения | После проведения тщательной проверки финансовых документов, принято решение о возмещении налоговой суммы, которая будет возвращена. |

| выполненного заказа возвращается | Лишние средства, уплаченные в виде налога, вернулись к налогоплательщику. |

Альтернативный способ получения сведений

Если вы хотите узнать статус своей декларации 3-НДФЛ, то есть еще один метод — сделать запрос через Госуслуги. Для этого вам потребуется иметь аккаунт на портале Госуслуги и подтвержденную запись. После этого вы сможете подать заявку на получение информации из 3-НДФЛ.

Через заявление можно узнать информацию о статусе декларации по налогу на доходы физических лиц (3-НДФЛ) по указанному ИНН, а также возможность автоматического заполнения. Вам нужно только указать год, за который вас интересуют данные.

Налоговая декларация

Налоговая декларация

Известия о законодательстве и экономических событиях: выпуск новых законов, внесение поправок и принятие решений судов.

- Судья был лишен статуса Верховного Суда Российской Федерации из-за нарушения судебных процедур и несоблюдения установленных сроков для подготовки судебных решений.

- Указание Верховного Суда Российской Федерации определило момент, когда возможное наказание в виде штрафа для организации может быть заменено предупреждением.

- Органы правопорядка будут обязаны подтвердить факт невыполнения указаний.

Полезное содержание Свежие данные на интернет-ресурсе

- Акционер

- Проведение допроса свидетеля в рамках уголовного процесса

- Потребность в вызове свидетеля в рамках арбитражного спора.

Актуальные сведения о деятельности фирмы «Победа»: достижения, решения, планируемые события.

- Искренне приветствуем вас с наступающим праздником Пасхи и с благоговением перед святым чудом веры.

- Прекращение уголовного дела по пункту 3 статьи 264 Уголовного кодекса Российской Федерации.

- Отмена решения по статьям 30 и 228.1 Уголовного кодекса Российской Федерации

Все жители России, которые получают доход, обязаны уплачивать налоги государству. В зависимости от способа заработка существуют различные типы налоговых деклараций. Закон устанавливает сроки и требования для подачи каждого документа в соответствии с конкретной ситуацией и его характером.

Налоговая декларация

Это заявление налогоплательщика является индивидуальным документом, где прописываются источники дохода, расходов, льгот и объектов налогообложения. Именно на основании этих данных определяется и выплачивается налоговый платеж. Все физические лица, организации и предприниматели обязаны уплачивать определенный налог. Например, это может быть налог на имущество, транспортное средство или полученную прибыль. Юридические лица также платят налог на прибыль в зависимости от выбранной системы налогообложения. Кроме того, они могут быть обязаны заплатить налог на воду, земельный налог и акцизный сбор только в определенных ситуациях.

Виды налоговых деклараций

Представленные отчеты по налогам разделяются на несколько категорий. Проанализируем каждую из них и выясним их основные отличия:

• Декларация о налоге на добавленную стоимость (НДС). НДС — это налог, который взимается с продавцов за каждый товар или услугу, добавленный к стоимости, и покупатели платят цену товара, увеличенную на сумму НДС. Собранный налог затем передается государству продавцом.• Декларация о подоходном налоге на физических лиц (НДФЛ). НДФЛ — это основной вид прямого налогообложения, который распространяется на доходы физических лиц. Например, если человек продает автомобиль, полученная от продажи прибыль должна быть указана в налоговом отчете.• Декларация по упрощенной системе налогообложения (УСН).• Декларация об имущественном налоге. Это прямой налог, который взимается с имущества предприятий и частных лиц.• Декларация об автомобильном налоге. Это региональный налог, который определяется каждым регионом и взимается у владельцев всех видов транспорта.• Декларация о земельном налоге. Физические лица и организации, владеющие земельными участками, уплачивают этот налог.• Декларация о водном налоге.• Декларация об акцизах. Это косвенный налог, который включается в стоимость определенных товаров, таких как бензин, сигареты, алкогольные напитки, автомобили и мотоциклы.• Налог на добычу природных ресурсов. Это федеральный прямой налог, который взимается с предпринимателей, занимающихся добычей природных ресурсов.

Если собрать всю информацию воедино, то все налогоплательщики обязаны составлять налоговые отчеты по налогу, который подлежит уплате в связи с наличием определенного объекта.

Физические лица обязаны представить налоговую декларацию

• Лица, проживающие в РФ, являются индивидуальными предпринимателями.• Компании.• Личности, осуществляющие трудовую деятельность на территории РФ.• Бизнес-структуры, не получающие прибыль.

Формирование налоговых деклараций

Выбор конкретного бланка и правильность его заполнения зависят от типа декларации, которую необходимо подготовить.

Если у вас нет определенных знаний и опыта, заполнение отчетности может быть сложным и времязатратным процессом. Обычно в декларацию вносятся только самые важные данные.

• Тип документа. • Наименование налоговой компании. • Местонахождение организации или частного лица. • Контактный номер телефона налогоплательщика. • Полное ФИО физического лица или полное наименование предприятия.

Варианты отправки налоговых деклараций

Для представления документа доступны различные варианты:

Вы можете выбрать один из четырех способов представления декларации в налоговый орган: лично принести ее, отправить по почте, предоставить в электронном виде или сформировать информацию в личном кабинете на официальном сайте налоговой инспекции.

Контролирование государством

Доходы государственного бюджета в значительной степени зависят от налогов. Поэтому важно, чтобы налоги правильно поступали в казну, так как это влияет на общее положение государства. Финансовые налоговые органы следят за тем, чтобы налоги были уплачены в полном объеме, а также чтобы все деньги были перечислены в бюджет страны.

Поскольку существует огромное количество плательщиков, налоговым органам невозможно осуществить полный контроль над всеми. Однако для этой цели разработана система отчетности, которая позволяет отслеживать каждого налогоплательщика и предотвращать нарушения со стороны граждан и руководителей компаний.

Важно помнить, что за превышение установленных сроков предоставления налоговой отчетности предусмотрены особые санкции в административном порядке.

Обнаружили ошибку в тексте? Просто выделите фрагмент и нажмите Ctrl+Enter.Будьте в курсе последних новостей, следуя нам в социальных сетях.

Мы публикуем обзор статьи немедленно после ее публикации, а также в отдельности информируем о значимых изменениях законодательства.

Получите статьи почтовым отправлением.

Мы отправляем статьи дважды в месяц. Подписываясь, вы выражаете свое согласие с политикой защиты конфиденциальности.

Распространить среди товарищей

Что такое налоговая декларация и когда её нужно составлять

Что такое налоговая декларация и когда её нужно составлять

На сегодняшний день Алексей Иванов, представляющий бухгалтерский ликбез, собирается рассказать о том, какие налоги требуют декларирования, чем этот процесс отличается от расчета и когда документы, связанные с каждым налогом, необходимо предоставить.

Всего было совершено 37 тысяч открытий.

Доброго времени суток! Я — Алексей Иванов, руководитель отдела знаний в сфере интернет-бухгалтерии в компании «Моё дело» и создатель телеграм-канала под названием «Переводчик с бухгалтерского». Каждую пятницу у меня в блоге на платформе «Клерк» я докладываю о вопросах, связанных с бухгалтерским учетом. Начал я с основ и постепенно переходил к более сложным темам. Тем, кто только начинает свой путь в бухгалтерии, это поможет ближе познакомиться с этой профессией. А опытные главные бухгалтеры могут взглянуть на привычные категории с другой стороны.

В данной статье представлен новый выпуск образовательной программы по налогам. В настоящее время мы рассмотрим понятие налоговой декларации и расчета. Эти понятия определены в статье 80 налогового кодекса Российской Федерации. Если вы заинтересованы в точных формулировках, вы можете найти их там, но я дам вам краткое объяснение, фокусируясь только на основных моментах.

Заявление налогоплательщика о налогооблагаемых объектах, источниках доходов, налоговой базе, льготах и рассчитанной сумме налога представляется в установленной форме и называется налоговой декларацией. Ее можно заполнить как на бумажном носителе, так и в электронном виде. В первом случае декларация может быть представлена лично, через представителя или отправлена по почте в виде письма с приложенной описью. Во втором случае декларация может быть передана через телекоммуникационные каналы связи или заполнена в личном кабинете налогоплательщика. Налоговая декларация составляется за определенный налоговый период.

Подсчет — фактически то же самое объявление, однако его составляют для предоплаты налога, для сбора средств, для страховых взносов и для налоговых агентов по удержанному налогу у налогоплательщика. Расчеты составляются за отчетный и расчетный периоды. Они подаются в налоговую точно так же, как и декларации.

Моё дело Бюро

Платформа справочно-юридической поддержки, предназначенная для специалистов в области бухгалтерии, юриспруденции, управления персоналом и профессиональных консультантов.

Сроки представления деклараций и расчётов для федеральных налогов

Согласно законодательству Российской Федерации, налог на добавленную стоимость (НДС) необходимо задекларировать до 25-го числа месяца, которое следует за истекшим кварталом, в соответствии с 174-ой статьей Налогового кодекса РФ.

Акцизы. Заявление следует подавать до 25-го числа месяца, следующего за окончанием квартала, согласно статье 204 Налогового кодекса РФ.

Для уплаты налога на доходы физических лиц (НДФЛ) необходимо подать декларацию до 30 апреля следующего года (согласно статье 229 Налогового кодекса РФ). Если ваш доход состоит только из заработной платы, то вам не нужно подавать декларацию. Однако налоговый агент должен подать расчет сумм НДФЛ, которые были удержаны и рассчитаны нарастающим итогом с начала года каждый квартал до последнего дня следующего месяца после квартала. А до 30 марта следующего года необходимо подать конечный отчет по итогам года (согласно статье 230 Налогового кодекса РФ).

Срок подачи декларации об уплате налога на прибыль организаций истекает 28 марта следующего года. Расчеты по нарастающему итогу начиная с начала текущего года должно быть проведено не позднее 28 числа месяца, следующего за кварталом или отчетным месяцем, в зависимости от того, как определен авансовый платеж по налогам в соответствии со статьей 289 Налогового кодекса РФ.

Оплата за использование животных и водных биоресурсов необходима при получении разрешения на добычу, однако не существует формальных деклараций или расчетов. Сумма сбора определяется и уплачивается непосредственно при получении разрешения на добычу в соответствии со статьей 333.5 Налогового кодекса РФ. Информация о сборе должна быть представлена в налоговую в течение 10 дней после получения разрешения на добычу в соответствии со статьей 333.7 Налогового кодекса РФ.

Сбор за использование водных ресурсов. Заявление необходимо подать до двадцатого числа следующего месяца после окончания квартала в соответствии со статьей 333.15 и 333.14 Налогового кодекса Российской Федерации.

Государственный сбор взимается в случаях, когда требуется осуществить юридически важные действия, и для его уплаты необходимо произвести расчет при обращении (согласно статье 333.18 Налогового кодекса Российской Федерации).

Сбор на прибыль от извлечения нефтяных и газовых ресурсов. Необходимо представить отчетную документацию до 28 марта следующего года. Суммарные расчеты с начала года нужно предоставить до 28 числа месяца, следующего за кварталом, согласно статье 333.56 Налогового кодекса РФ.

Согласно статье 345 Налогового кодекса РФ, налог на добычу полезных ископаемых (НДПИ) подлежит декларированию до конца месяца, следующего за отчетным периодом.

На данный момент существуют также принудительные страховые взносы, которые не являются полноценными налогами. Нет необходимости представлять декларацию для уплаты этих взносов. Расчеты производятся с начала года и суммируются до 30-го числа месяца, следующего за кварталом, в соответствии со статьей 431 налогового кодекса РФ.

Сроки представления деклараций и расчётов для региональных налогов

С начала 2020 года декларации по транспортному налогу больше не требуются согласно Закону №63-ФЗ от 15.04.2019. Ранее юридические лица должны были подавать декларацию до 1 февраля следующего года, включая 2019 год (в соответствии со статьей 363.1 Налогового кодекса РФ).

Оплата налогов за игорный сектор. Сдача декларации необходима до двадцатого числа следующего месяца после закрытия отчетного периода согласно статье 370 Налогового кодекса РФ.

До 30 марта следующего года организации должны предоставить декларацию по налогу на имущество. Однако наличие срока и необходимости сдачи расчетов зависит от конкретного региона. Если региональное законодательство не устанавливает отчетные периоды для данного налога, то нет необходимости предоставлять расчеты.

Сроки представления деклараций и расчётов для местных налогов

С начала 2020 года декларации по земельному налогу больше не требуются (согласно Закону № 63-ФЗ от 15.04.2019). До конца 2019 года юридические лица должны были подавать декларацию до 1 февраля следующего года в соответствии со статьей 398 Налогового кодекса РФ.

Закон Российской Федерации предусматривает налог на имущество, который облагает физические лица. Нет необходимости лично подавать декларацию — налоговые органы сами определяют размер этого налога в соответствии со статьей 408 Налогового кодекса РФ.

Плата за продажу товаров. Отчет о доходах не требуется предоставлять (согласно статье 417 Налогового кодекса РФ).

Сроки представления деклараций и расчётов для специальных налоговых режимов

Составление отчётности по данным объектам более удобно, поскольку нет необходимости предоставлять расчеты за определенный отчетный период, как требуется при уплате налогов по упрощенной системе налогообложения (ОСНО). В данном случае достаточно предоставить только декларацию, причем не для всех видов налогов.

Законодательство Российской Федерации устанавливает необходимость подачи декларации по единому сельскохозяйственному налогу (ЕСХН) до 31 марта года, следующего за отчетным периодом, согласно статье 346.10 Налогового кодекса РФ.

Система упрощенного налогообложения, известная также как УСН, предусматривает несколько временных рамок для подачи налоговых деклараций. Для юридических лиц срок подачи декларации истекает 31 марта следующего года, а для индивидуальных предпринимателей — 30 апреля следующего года, согласно статье 346.23 Налогового кодекса Российской Федерации.

При заключении соглашений о разделе продукции применяется специфическая система налогообложения. Характерной особенностью данной системы является отсутствие необходимости подачи отдельной налоговой декларации, так как отсутствует отдельный объект налогообложения в соответствии со статьей 346.40 Налогового кодекса РФ.

Патентная система налогообложения, которая является частью Налогового кодекса РФ, освобождает от необходимости подачи налоговой декларации (согласно статье 346.52).

Если данный текст вызвал положительные эмоции у вас, рекомендую подписаться на мой канал в Telegram, Дзене и YouTube, где вас ожидает ещё множество увлекательного контента!

Уникальная возможность для наших читателей — получить в подарок онлайн-курс от Алексея Иванова под названием «Бухгалтерия для успешного бизнеса». Этот курс состоит из 26 видеоуроков и рассказывает о сложной теме бухгалтерии простым и понятным языком. Алексей Иванов не только объясняет, как правильно анализировать финансовые отчеты, но и дает конкретные примеры, как использовать эту информацию для управления своим бизнесом. Этот курс — настоящий кладезь знаний, который поможет вам легко ориентироваться в мире бухгалтерии и принимать обоснованные управленческие решения. Не упустите возможность получить этот ценный подарок и стать экспертом в области бухгалтерии!

Бухгалтерия для бизнеса

курс, предоставляемый в интернете и созданный Алексеем Ивановым

Получите бесплатные видео с уроками курса!

Оставьте свою заявку внизу формы, и мы предоставим вам запись по запросу.